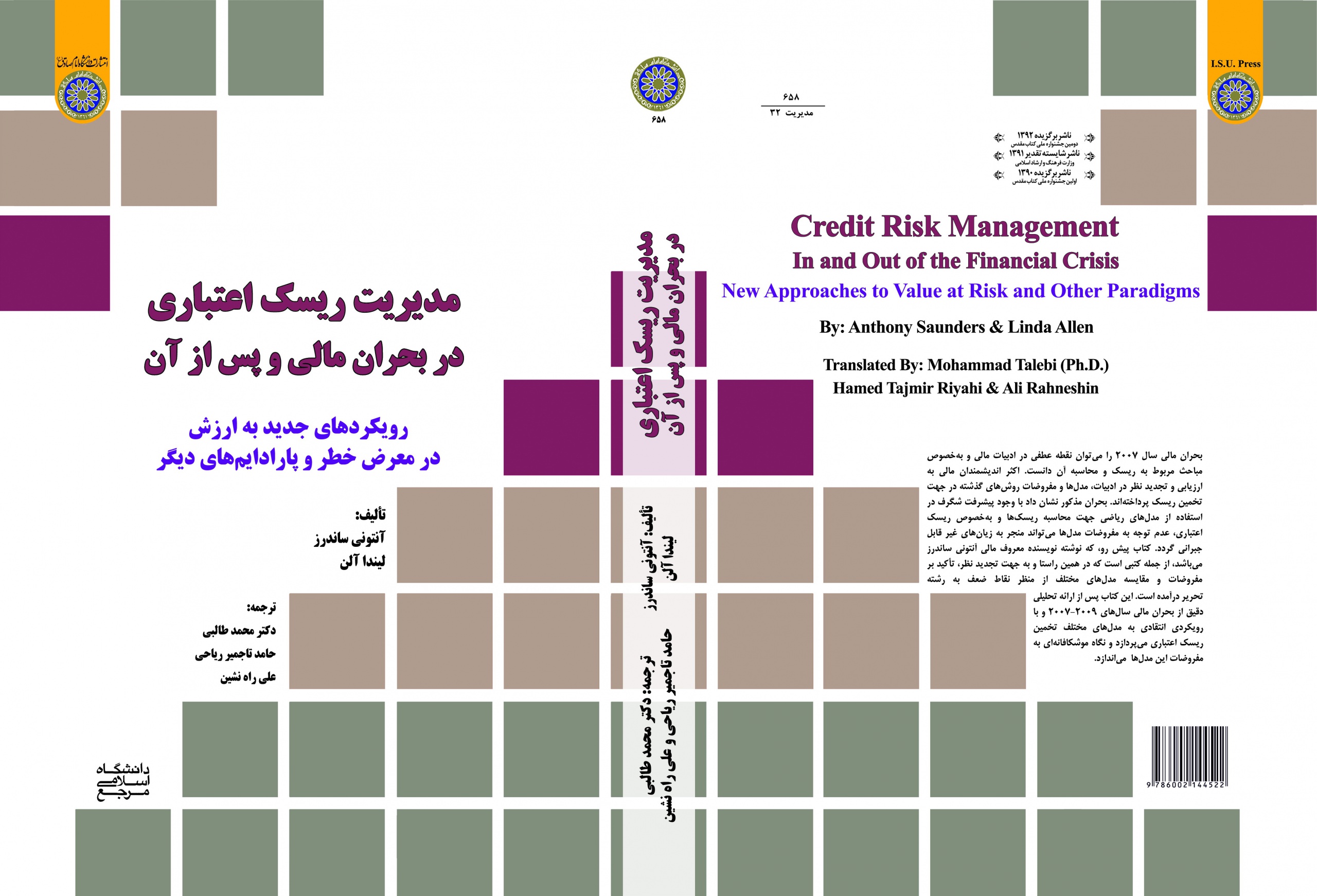

مدیریت ریسک اعتباری در بحران مالی و پس از آن

(رویکردهای جدید به ارزش در معرض خطر و پارادایم های دیگر)

مدیریت ریسک اعتباری در بحران مالی و پس از آن: زمانیکه مدلهای اندازهگیری ریسک اعتباری همگی نیازمند توسعه هستند، ما نمیتوانیم تمامی تقصیرات بحران را به گردن عجز از شناسایی و پیشبینی ریسک و عدم دقت ابزارهای سنجش بیندازیم. مدلها فقط به اندازه مفروضات خود مناسب هستند و مفروضات از شرایط بازار و انگیزهها اقتباس شده است. سه فصل اول این کتاب به تحلیل دقیق گذشته، در طی بحران مالی جهانی 2007-2009 و بعد از آن و اثرات آن میپردازد.

معماری اقتصادی مفروض مدلهای ریاضی

در این ویرایش، در مقایسه با دو ویرایش قبل، به توضیح معماری اقتصادی مفروض مدلهای ریاضی پرداختهایم، که مفاهیم را قابل فهم برای بانکداران و متخصصان مالی و همچنین دانشجویان نماید. همچنین مدلهای گذشته را با یکدیگر مقایسه کردهایم، نقاط قوت و ضعف آنها را توضیح دادهایم و خدماتی که آن مدلها ارائه میکنند را تشریح و مورد نقد قرار داده ایم.

بخش هاي كتاب

بخش اول کتاب (فصول 1-3) حبابها و بحرانها را جهت فهم بحران مالی جهانی 2007-2009 توضیح میدهد. بخش دوم به ارائه چندین مدل کمی که در تخمین احتمال نکول (PD) کاربرد دارد میپردازد. دو رویکرد عمده مدلسازی یعنی مدلهای با ساختار تئوری اختیار (فصل 4) و مدلهای شکل تقلیل یافته (فصل 5) میباشند.

تئوری اختیار

رویکرد براساس تئوری اختیار، نکول را براساس ساختار مرتبط با ارزش بازاری داراییهای شرکت در مقایسه با بدهیهای شرکت توضیح میدهد. رویکرد شکل تقلیل یافته بهصورت آماری قیمتهای بدهی ریسکی مشاهده شده را به صرف ریسک اعتباری تجزیه میکند که وقایع ریسک اعتباری را بدون نیاز به آزمون علت قیمتگذاری میکند. در فصل ۶، مدل مذکور در فصول قبل و چند مدل سنتی دیگر را برای ارزیابی دقت آنها در پیشبینی مقایسه شده است.

تخمین احتمال

تخمین احتمال مورد انتظار نکول تنها یکی از پارامترها برای محاسبه در معرض ریسک اعتباری است که جزو پارامترهای مهم محسوب میشود. در فصل ۷، رویکردهای بهکار رفته برای تخمین یکی دیگر از پارامترهای حساس را توضیح دادهایم: زیان به شرط نکول (LGD).

ریسک اعتباری پرتفو

همچنین در فصل ۸ اين كتاب آمده است که چگونه ریسک اعتباری پرتفو محاسبه میشود. در سه فصل باقیمانده، این پارامترها را جهت بهکارگیری آنها در ارزیابی ریسک اعتباری با یکدیگر ترکیب شده است. مدلهای ارزش در معرض خطر (VAR) در فصل ۹ توضیح داده شده است. آزمون تنش در فصل 10 توضیح داده شده است و فصل 11 مدلهای بازده تعدیل شده براساس ریسک به سرمایه (RAROC) را توضیح میدهد.

روش های انتقال ریسک

آخرین بخش به روش های انتقال ریسک میپردازد. در فصل ۱۲ تاخت نکول اعتباری (CDS) و اوراق با پشتوانه دارایی (ABS) توضیح و تجزیه تحلیل شده است. فصل ۱۳ به مقررات مرتبط با اعتبار میپردازد که بر الزامات بازل II و اصلاحات پیشنهاد شده آن متمرکز است.

هنوز بررسیای ثبت نشده است.